Рынок офисной недвижимости

Рынок офисной недвижимости

Предложение

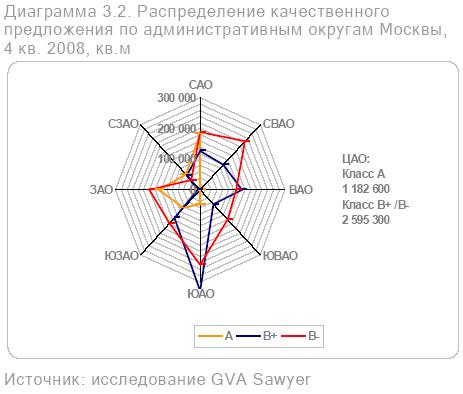

По итогам 2008 г. совокупное предложение качественных офисных площадей (классов А и В+, В-) составило 8,3 млн. кв.м. В 2009 г. запланировано к вводу 1,5 млн. кв.м офисных площадей.

Обеспеченность качественными офисными площадями по итогам 2008 г. на 1 000 жителей составила 800 кв.м прирост по сравнению с 2007 г. составил около 30%. В 2008 г. введено 1 842 тыс. кв.м офисных площадей.

По итогам 2008 г. доля офисных площадей класса А в совокупном качественном предложении составила 29%, класс В+/В- 71%. В ближайшие 5-7 лет ожидается дальнейший рост доли площадей класса А за счет нового строительства – до 40% в совокупном предложении.

На период 2009-2010 гг. GVA Sawyer прогнозирует снижение темпов ввода офисных площадей и «замораживание» большого числа проектов, в связи с чем может быть отложен срок насыщения рынка.

Согласно оптимистическому сценарию GVA Sawyer, стабилизация на рынке офисной недвижимости начнется с весны – начала лета 2009 г. Так, в случае оздоровления экономики и вследствие улучшения финансового состояния компаний продолжится увеличения спроса на качественные офисные площади. Рост ставок (конец 2009-2010 гг.) возможен в пределах 10% от уровня начала 2009 г.

Пессимистический сценарий получит своё развитие, в случае стагнации экономики в течение всего 2009 года.

Спрос со стороны компаний будет достаточно низким, новые офисы будут просто «никому не нужны». Падение ставок составит 30-40% от уровня ноября - декабря 2008 г. Предложение будет по-прежнему превышать спрос.

Тенденции, начавшиеся в 3 кв. 2008 г. продолжили своё развитие и в 4 кв. 2008 г.:

- Снижение количества новых проектов на рынке. Объекты, находящиеся на стадии проектирования «замораживают» в первую очередь. По многим проектам не начинается маркетинговое продвижение, некоторые девелоперы будут пересматривать концепцию объектов. Среди наиболее известных проектов, строительство которых было приостановлено стоит отметить «Башню Россия» (ММДЦ «Москва Сити»).

- Рост рынка субаренды, в связи с сокращением работников ряда компаний и предприятий (предоставление в аренду офисных помещений с выполненной отделкой, мебелью и офисной техникой). А также увеличение предложения по переуступке права аренды от компаний, заключивших предварительные договоры аренды, оказавшиеся не в состоянии оплачивать аренду офисного помещения.

- Снижение арендных ставок и цен продажи по сравнению с 3 кв. 2008 г. на 15-20%. В некоторых случаях на 40%. Цены продажи некоторые собственники снижают даже в два раза.

- Снижение количества сделок аренды и продажи.

Кризис на рынке недвижимости, повлиявший на финансовое состояние девелоперских компаний, приведёт к увеличению предложения по продаже, как проектов офисных зданий, так и построенных объектов с целью получить дополнительные финансовые средства.

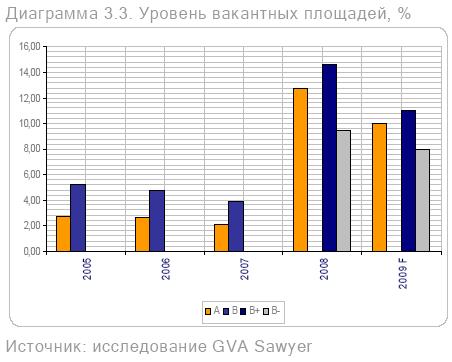

Уровень вакантных площадей в классе А составляет 12,8%, по сравнению с 2007 произошло увеличение доли вакантных площадей практически в четыре раза, что обусловлено 30% увеличением предложения в 2008 г. и влиянием кризиса на деятельность большинства компаний, что сказалось на поглощении офисных площадей.

Так в субрынке «Москва-Сити» уровень вакантных площадей в 4 кв. 2008 г. составил 25%. Наименьший уровень вакантных площадей в ЗАО и СЗАО, ЮЗАО – менее 6%.

Спрос

Емкость рынка качественной офисной недвижимости (2008 г.) в существующих ценах оценивается на уровне 2,9 – 3,5 млн. кв.м класса А и 4,5 – 4,8 млн. кв.м классов В+/В-.

В 2009 г. следует ожидать сокращения спроса по сравнению с текущим годом на 234 тыс. кв.м для офисов класса А, на 287 тыс. кв.м для офисов класса В.

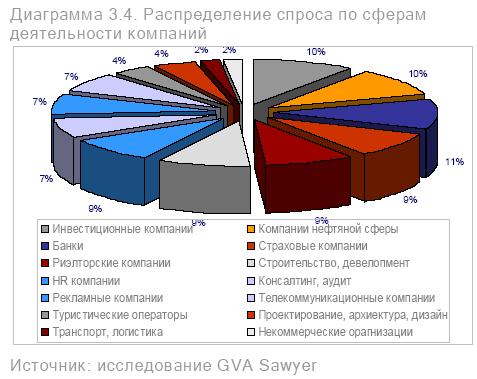

В течение 2009-2010 гг. продолжится уменьшение спроса на офисные площади класса А, в первую очередь со стороны компаний, занятых в финансовой сфере (банки, инвестиционные компании), доля таких компаний в общем спросе на офисную недвижимость до кризиса составляла 20% (см. Диаграмму 3.4.).

Что касается наиболее востребованных площадей, то несмотря на кризис, это до сих пор остаётся индивидуальным показателем в зависимости от сферы деятельности и количества сотрудников компании. Однако уже сейчас можно выделить тенденцию уменьшения минимальных блоков, предоставляемых в аренду. К примеру, в бизнес-центрах, где минимальный блок составлял ранее 500 кв.м, теперь можно снять площадь от 200 кв.м.

Компании, после проведенных сокращений сотрудников, стремятся либо сдать часть освободившихся площадей в субаренду либо переехать в помещения меньшей площади, иногда более низкого класса и менее удобного местоположения, стараясь сократить издержки на аренду. При этом для многих арендаторов становится выгоднее заплатить штрафные санкции по текущему договору аренды и переехать в новые помещения, предлагаемые по более выгодным коммерческим условиям, чем продолжать платить по заключенному ранее контракту. Понимая это, многие владельцы готовы на существенное дисконтирование в рамках текущих договоров чтобы не потерять арендаторов.

В краткосрочном периоде ожидается уменьшение сроков аренды с 5-7 лет до 3-5 лет, с возможностью пересмотра арендных ставок через 1 или 2 года, некоторые арендаторы стремятся заключать договоры на срок до года, в связи с неопределённостью на рынке.

В конце 2008- начале 2009 гг. будет наблюдаться уменьшение спроса на покупку офисных площадей, как для собственных нужд компаний, так и в инвестиционных целях, в связи с отсутствием достаточного количества свободных денежных средств и трудностями с их привлечением, что повлечёт снижение и коррекцию цен продаж.

Крупнейшая сделка аренды – «Сбербанк» в 4 кв. 2008 г. арендовал площади в БЦ «Южный порт» (класс В) – 57 тыс. кв.м. В офисе расположатся: сервисный центр, центр обработки данных и объединенный «бэк-офис» банка Влияние кризиса на финансовое состояние крупных компаний повлияло на сокращение сделок по предварительным договорам аренды, заключавшихся с расчётом на будущие потребности компании в расширении бизнеса. Многие иностранные компании «замораживают» планы развития и расширения бизнеса в Москве.

Финансовые условия

По итогам 2008 г. средневзвешенные арендные ставки в классе А составили $950/ кв.м в год (здесь и далее triple net – не включая НДС и эксплуатационные расходы), в классе В+ $650/кв.м в год, В- 500/кв.м.

Влияние мирового финансового кризиса проявилось в коррекции и снижении арендных ставок, начавшиеся в сентябре-октябре 2008 г. и составившей 15-20% к концу 2008 г. На некоторые объекты зафиксировано снижение - до 30-40%. В первую очередь коррекция произошла в объектах, не соответствующих заявленному собственником классу.

Разница между заявленными и конечными (после переговоров) ценами может составлять 20-25% и более.

Уровень арендных ставок по-прежнему во многом зависит в первую очередь от местоположения объекта. Так наиболее высокий уровень цен наблюдается в ЦАО, где средневзвешенные арендные ставки (класс А) на конец 2008 г. составили $1 050 за кв.м (triple net).

В краткосрочном периоде (1 полугодие 2009 г.) ожидается стагнация арендных ставок на протяжении всего периода, и коррекция в сторону понижения в некоторых объектах в пределах 10-15%. Изменение ценовой политики собственника (для арендуемых офисов) будет проявляться в пересмотре в сторону снижения ставок по некоторым договорам аренды, в том числе и предварительным.

Размер операционных расходов для офисов класса А в среднем составляет порядка $110-140/ кв.м в год, в классе В+ $80 - 110/ кв.м в год, В- $60-80/ кв.

Цены продаж по сравнению с 1 полугодием 2008 г. упали на 25-30% и по итогам года составили $5 500-8 500, (не включая НДС) - класс А, $4 500- 6 400 – класс В+, $3 500- 5 000 – класс В-.

Оживление рынка стоит ожидать не ранее, чем через полгода. В среднесрочном периоде будет наблюдаться стагнация арендных ставок и повышение (на период конец 2009 – начало 2010 гг.) в пределах не более 10%.

В краткосрочной перспективе ожидается стабилизация и коррекция цен продажи в первую очередь в тех объектах, где снижение по итогам года составило менее 15% и недвижимость сильно переоценена, в сторону понижения в пределах ещё 10-15%2.